新しいフロンティア: 量的調査とリスク シミュレーションのためのハイ パフォーマンス コンピューティング

Google Cloud Japan Team

※この投稿は米国時間 2023 年 5 月 24 日に、Google Cloud blog に投稿されたものの抄訳です。

編集者注: 今回のブログ投稿は、Coalition Greenwich のシニア アナリストである David Easthope 氏による寄稿です。Coalition Greenwich の調査とデータに基づいたインサイトを紹介しています。

開示情報: Coalition Greenwich による今回のコンテンツは Google Cloud の提供でお送りしています。

クオンツ運用を行う資産運用会社は、投資戦略の開発に際して、ハイ パフォーマンス コンピューティング(HPC)リソースの利用にますます依存するようになっています。バイサイド企業はこれまで主にオンプレミスのインフラストラクチャを使用していましたが、クオンツとリスク専門家はどちらもクラウドの計算能力から恩恵を受けることができます。

バイサイドでは、ファンダメンタルズ投資とクオンツ投資の境界があいまいになりつつあります。これは、クオンツ投資家(「クオンツ」とも呼ばれる)が長年使用してきたアプローチやツールをファンダメンタルズ投資家が採用する例が増えているためです。量的調査ツールは、データ サイエンティストのチームを擁する洗練されたヘッジファンドだけでなく、従来型の資産運用会社にも新たな機会を生み出しています。たとえば、ファンダメンタルズ投資を行う資産運用会社は ML を使用して損益計算書を分析し、価格変動を予測しています。

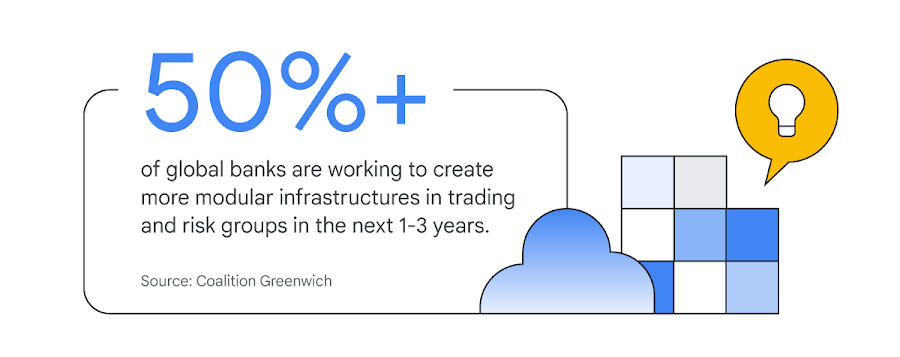

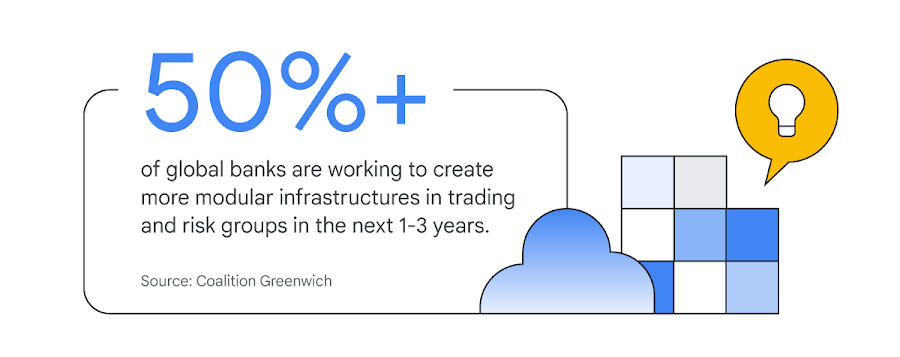

銀行の場合、規制の遵守と運用効率の改善が、トレーディング グループとリスク テクノロジー グループにとって最優先事項です。クラウド コンピューティングは、スケーラブルなコンピューティング リソースと、ML を活用する機会を提供することで銀行業界全体のアジリティと効率性を高める重要な要素とみなされています。

コンピューティング リソースを通じた量的調査とリスクのサポート

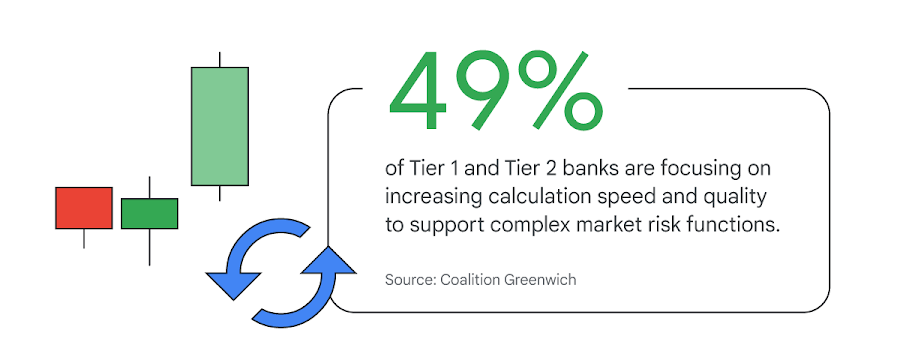

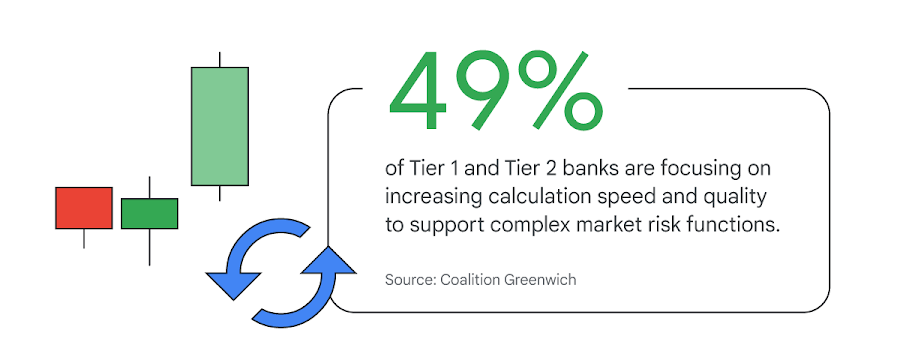

銀行が本当の意味でリスクに強くなるためには、復元力のあるリスク インフラストラクチャを土台に、大引け時のリスク計算をより迅速に行う必要があります。たとえば、流動性リスクに関するより優れたデータをより高速に処理することで、ティア 1 の銀行は、よりきめ細かな方法で市場リスクを測定し、銀行の資本と流動性の要件を裏付けられるようになります。

市場リスクを測定するための最も普遍的なツールの一つは、バリュー アット リスク(VaR)です。銀行は、上記のような改善をサポートするために、大引け時の VaR の計算(さらには日中の計算)を強化できる HPC など、トレーディングおよびリスク インフラストラクチャを補完する強化テクノロジーを求めています。

バイサイドでは、投資戦略を差別化するうえで、新しい情報源とその情報を処理するための新しい方法を必要としています。

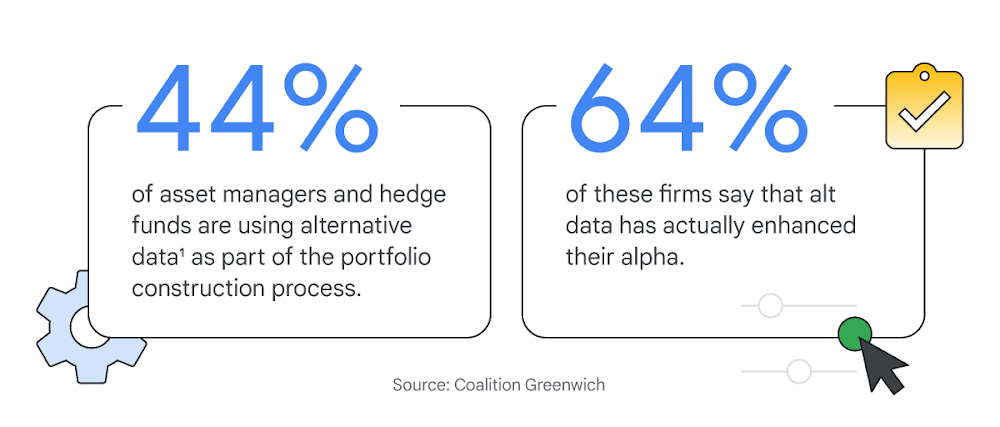

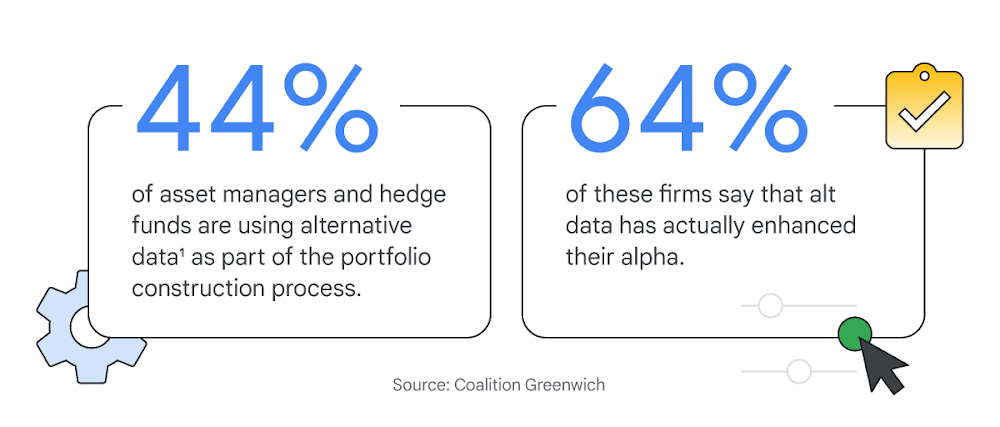

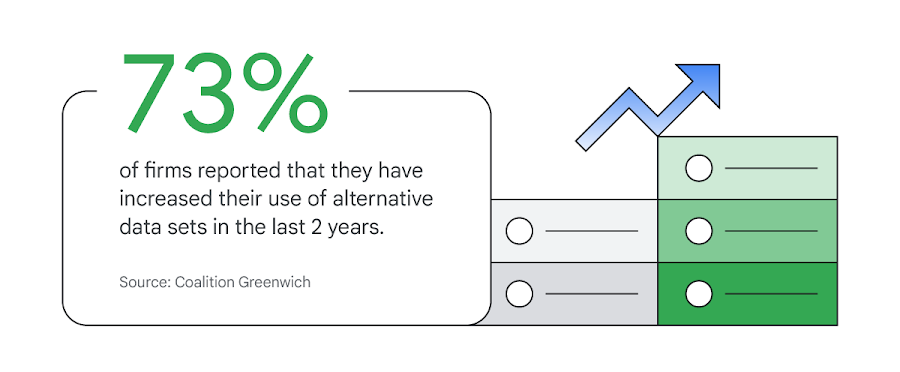

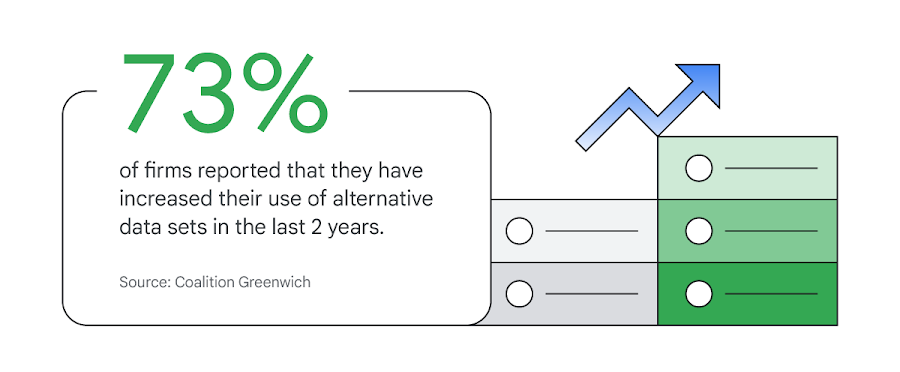

そして、デプロイされるデータセットは日に日にその量を増しています。

代替のデータソースが増加し、「クオンタメンタル戦略」が普及した結果、資産運用会社は、信頼性が高くスケーラブルなストレージ、コンピューティング リソース、ML など、アナリストのワークロードを処理する HPC の利用にますます依存するようになっています。ただし、クオンツとそのワークフローを社内でサポートするためのスケーラブルなリソースの構築には、大きな課題が残されています。

たとえば、専用サーバー ファームの構築にはかなりの時間と費用がかかり、新しい投資戦略を市場に投入するまでのスピードが制限される可能性もあります。従来型の資産運用会社の中には、ゆっくりした着実なアプローチこそが好ましいと考えるマネージャーもいるかもしれませんが、クオンツ運用を行う資産運用会社やヘッジファンドの同業者は、多くの場合、コストよりもスピードと柔軟性を重視する傾向があります。

こうした会社ではどのようにして、コンピューティング リソースの需要によって利益の大部分を食いつぶされないようにしているのでしょうか?量的調査と戦略について言えば、この問いは、機敏さと柔軟性を維持するための方法を資産運用会社が模索する場面が増えていることを意味しています。ハードウェアに数百万ドルを費やし、セットアップが完了するまで数か月待つことは、実用に耐えうるソリューションではありません。

リスク管理者もクオンツもクラウドによって機敏さを維持できる

クラウドは、こうしたコンピューティングの要件をサポートするスケーラブルなインフラストラクチャを提供できます。銀行もバイサイドもクラウドに明るくないわけではありません。

私たちの調査から、銀行がプライベート クラウドからマルチクラウドやハイブリッド クラウドのアプローチに移行していることもわかっています。

クラウドにおける HPC は、パフォーマンスやセキュリティを犠牲にしないハイ パフォーマンス インフラストラクチャを使用して、必要に応じてワークロードをスピンアップし、オンデマンドでコンピューティングを購入できるようにすることで、リスク管理者とクオンツをサポートしています。たとえば、ヘッジファンドの Dark Forest は、新しいハードウェアを何か月も待つのではなく、Google Cloud 上であればほとんど即座に自社のシミュレーションの実行サイズを 2 倍にできると主張しています。

まとめ

より高速で優れたリスク インフラストラクチャの必要性から、銀行は新しいコンピューティング リソースの採用を迫られています。さらに、クオンタメンタル戦略が主流となることで、新しいデータソースが拡大しました。クオンツとリスク管理者は、クラウドが提供するコンピューティング プラットフォームと組み込みの ML 機能による恩恵を受けることができます。リスク管理者は流動性と市場リスクをより適切に把握できるようになり、投資家は自らの投資戦略を継続的に進化させ、競争相手の一歩先を行くことができます。

1. 代替データ(「オルトデータ」とも呼ばれる)の例として、ウェブや検索のトレンド、サプライ チェーンに関するデータ、ソーシャル メディアのセンチメント、来店客数と位置情報、衛星画像、気象データなどが挙げられます。

- Coalition Greenwich、シニア アナリスト David Easthope 氏