Wie halten Zahlungsanbieter mit der Entwicklung Schritt? Indem sie sie selbst vorantreiben, in der Cloud.

Yolande Piazza

VP, Financial Services, Google Cloud

Wie halten Zahlungsanbieter mit der Entwicklung Schritt? Indem sie sie selbst vorantreiben. Und wie machen sie das? In der Cloud.

GCP testen

Profitieren Sie von einem 300 $-Guthaben, um Google Cloud und mehr als 20 zu jeder Zeit kostenlose Produkte kennenzulernen.

JETZT TESTENBei meiner ersten Fahrt mit einer Ridesharing-App musste ich keinen einzigen Gedanken daran verschwenden, ob ich genügend Bargeld in der Tasche hatte oder mit welcher Kreditkarte ich zahlen sollte. Es war fantastisch: Bei diesem digitalen Fahrdienst erfolgt die Bezahlung wie durch Zauberei ganz von selbst.

Noch vor einem Jahrzehnt brauchten Sie zum Bezahlen Bargeld, eine ec- oder Kreditkarte – erinnern Sie sich noch? Das konnte an der Kasse ganz schön umständlich werden: Die Geldbörse hervorkramen, Münzen zählen oder die richtige Karte suchen, durchziehen, PIN eingeben, auf die Quittung warten … und dann erst durften Sie endlich den Laden verlassen.

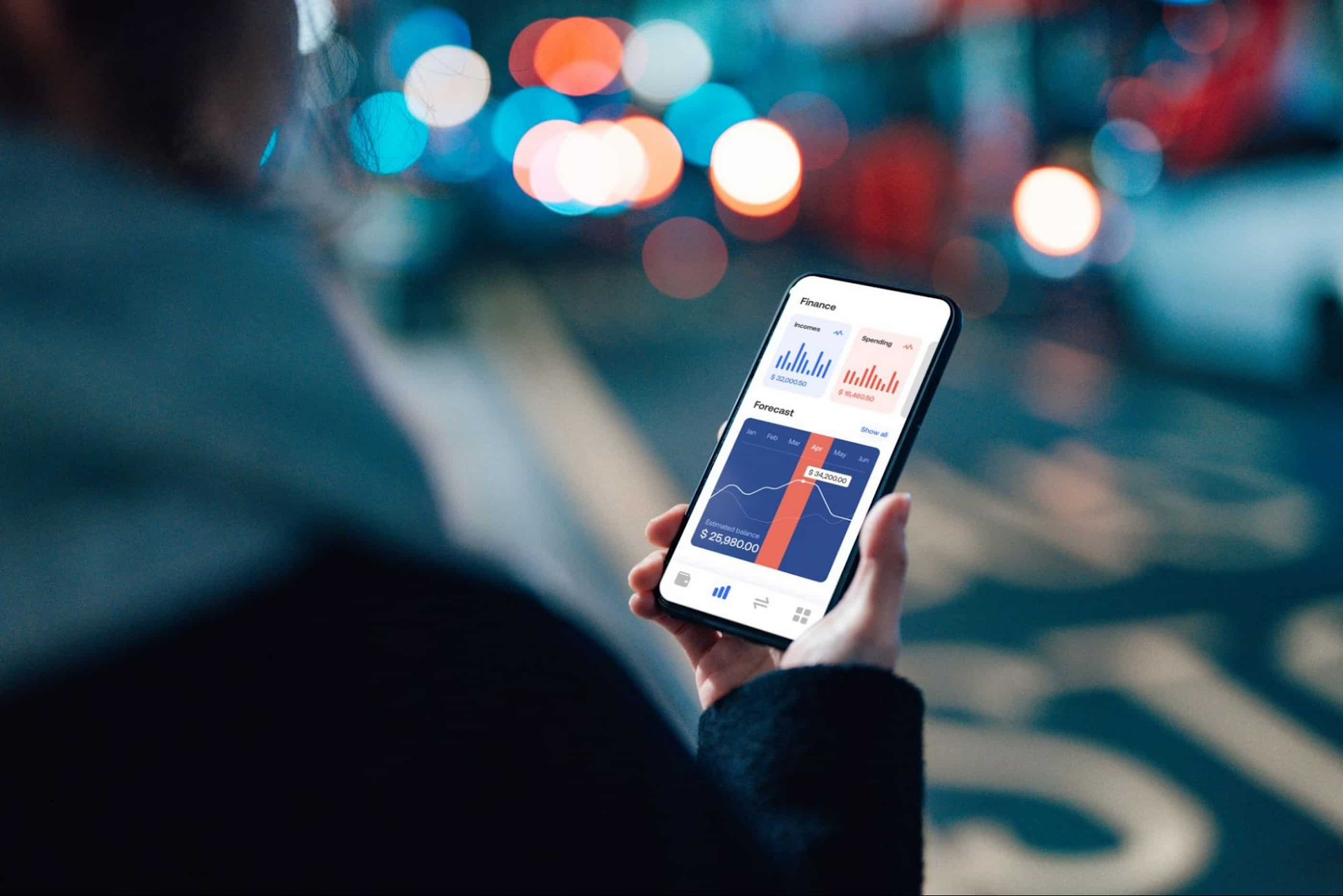

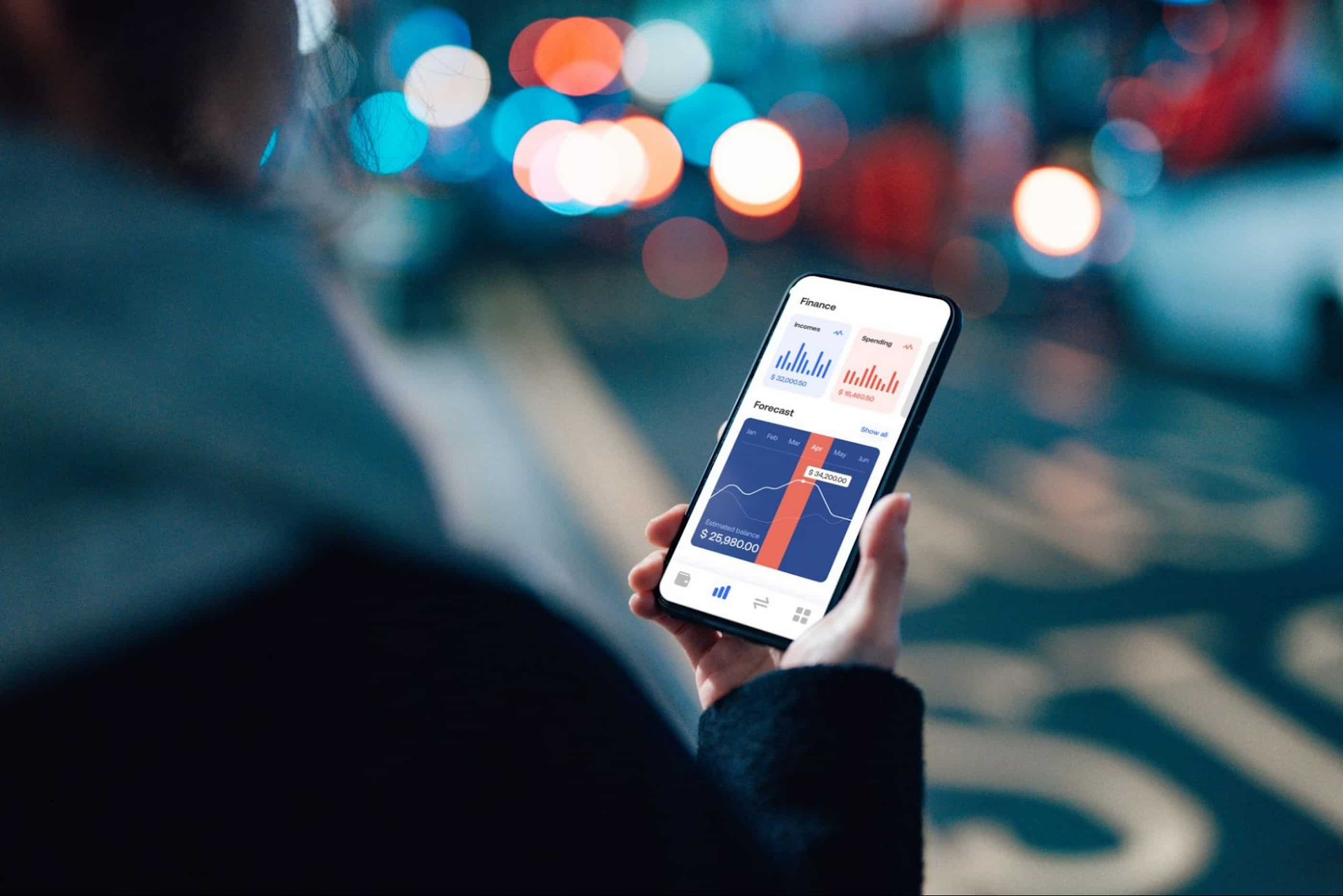

Heute, wo mehr Menschen ein Telefon als eine Zahnbürste besitzen, können wir einfach texten, tippen oder wischen. Wenn wir digital bezahlen, müssen wir an die Abwicklung der Transaktion keinen Gedanken mehr verschwenden und können die Geldbörse beim Einkaufen getrost zu Hause lassen. Und genau das ist das Schöne an der Zahlungsverkehrsbranche: Sie entwickelt sich ständig weiter, weil sie dafür sorgt, dass Kundinnen und Kunden überall und jederzeit bekommen, was sie haben möchten.

Kein Wunder also, dass unter den am schnellsten wachsenden Innovatoren unserer Zeit so viele Zahlungsanbieter und Handelsplattformen zu finden sind. Zum Beispiel PayPal, Block, Shopify, oder Affirm. Diese Unternehmen stehen an der Spitze, weil sie vorhergesehen haben, wie und wo die Kundinnen und Kunden im Alltag wirklich bezahlen möchten, und technische Lösungen anbieten, die das möglich machen.

Die führenden Zahlungsanbieter haben verstanden, dass dauerhafter Erfolg ständige Disruption erfordert – und sie sich deshalb auch selbst immer wieder neu erfinden müssen. Was heute funktioniert, kann schon morgen nicht mehr ausreichen. Deshalb müssen alle Zahlungsanbieter ihre Dienste schnell genug anpassen können, um mit der Entwicklung der Erwartungen und des Verhaltens ihrer Kundinnen und Kunden Schritt zu halten. Ein Beispiel ist das sprunghaft angestiegene Interesse an Kryptowährungen und digitalen Vermögenswerten: Praktisch über Nacht sind in vielen Zahlungs-Apps Tabs für den Kauf und die Übertragung dieser Assets aufgetaucht.

Wie Anbieter digitaler Zahlungsdienste heute ihre Technologieplattformen einrichten, ist entscheidend für ihren künftigen Erfolg.

Die Zahlungsverkehrsbranche im Umbruch

Seit dem vergangenen Jahrzehnt befindet sich der Zahlungsverkehr beständig im Wandel – und der beschleunigt sich weiter:

Jüngsten Untersuchungen von Accenture zufolge birgt die Modernisierung des Zahlungsverkehrs ein Geschäftspotenzial von weltweit 300 Milliarden Dollar – bis 2030 sollen rund 2,7 Billionen Zahlungen statt mit Bargeld per Karte oder digital abgewickelt werden.

Laut dem FIS 2021 Global Payments Report wurde 2020 erstmals häufiger digital als bar gezahlt. Außerdem geht die FIS davon aus, dass sich das Volumen der sogenannten BNPL-Transaktionen – buy now, pay later – bis 2024 verdoppeln wird.

McKinsey berichtet, dass Echtzeit-Zahlungen allein im Jahr 2020 um 41 % zugenommen haben und im weltweiten Zahlungsverkehr eine immer größere Rolle spielen werden.

Die Veränderungen sind überall spürbar. Ständig kommen neue digitale Währungen, Echtzeit-Zahlungen und Finanzierungslösungen auf und ständig gilt es, weitere Anforderungen neuer Datenstandards zu erfüllen. Neben Cloud-Computing reifen Technologien wie 5G, kontaktlose Zahlungen wie NFC sowie KI und maschinelles Lernen rasch heran. Nicht zuletzt deshalb hat Google Cloud ein Team für digitale Vermögenswerte zusammengestellt, das Unternehmen beim Einstieg auch in diesen sich schnell verändernden Finanzbereich unterstützt.

Gleichzeitig steigt die Nachfrage nach bequemen, flexiblen und nahtlosen Zahlungsangeboten. Die Bedürfnisse der Kundinnen und Kunden zu verstehen und entsprechende Dienste anzubieten, wird beim Aufbau von Zahlungsmodellen, die sich an wechselnde Anforderungen anpassen lassen, zur Schlüsselqualifikation.

Kundenorientierung ist für Finanzunternehmen keine leere Phrase. Echte Werte zu schaffen, die den Menschen das Leben leichter machen, ist für sie überlebenswichtig.

Führende Zahlungsanbieter wissen, dass dauerhafter Erfolg ständige Disruption erfordert – und sie sich immer wieder neu erfinden müssen

Jede kleinste Unsicherheit oder Wartezeit bei der Bezahlung kann eine Kaufentscheidung ins Wanken bringen. Ich weiß nicht, wie es Ihnen geht, aber wenn ich an der Ladenkasse eine lange Schlange von Menschen vor mir sehe, habe ich gute Lust, meine Einkäufe irgendwo abzustellen und einfach zu verschwinden. Je unkomplizierter und nahtloser die Zahlungsanbieter diesen Vorgang gestalten können, desto besser.

Ich bin überzeugt, dass die Branche auf einen Punkt zusteuert, an dem Transaktionen so tief in das Einkaufserlebnis eingebettet sind und so reibungslos ablaufen, dass sie praktisch unsichtbar werden. Der an sich komplexe Zahlungsvorgang wird dann vollständig im Hintergrund abgewickelt und den Einkauf nicht mehr unterbrechen.

Diese sich abzeichnenden Veränderungen setzen die Zahlungsverkehrsbranche zunehmend unter Druck, Produkte schneller zu entwickeln, vorhandene Plattformen zu modernisieren und zu integrieren und Daten intelligenter zu nutzen, um das Kundenerlebnis zu verbessern. Doch dabei dürfen Datensicherheit, Governance und Compliance nicht außer Acht gelassen werden.

Um den künftigen Erfolg abzusichern, müssen Führungskräfte in der Zahlungsverkehrsbranche die richtige technologische Grundlage schaffen. Und diese finden sie in der Cloud.

Die Cloud: Ein solides Fundament in Zeiten ständigen Umbruchs

Noch vor nicht allzu langer Zeit hätten Zahlungsanbieter und Finanzdienstleister auf die Frage nach der Einführung von Cloud-Services nur eine Antwort gegeben: Niemals!

Lange galt die Cloud in der Finanzbranche als nicht geeignet. Es hieß, sie könne nicht die erforderliche Verarbeitungsgeschwindigkeit oder Ausfallsicherheit bieten und sei nicht in der Lage, die Risiko- und Compliance-Anforderungen einer derart stark regulierten Branche zu erfüllen.

Transaktionen werden so tief in das Einkaufserlebnis eingebettet sein und so reibungslos ablaufen, dass sie praktisch unsichtbar werden.

Doch die Cloud von heute ist nicht mehr dieselbe wie vor zehn Jahren. Heute ist die Cloud-Computing-Technologie ein solides Fundament, das jeder Branche besseren Zugang zu Daten, dynamische Skalierbarkeit, integrierte Sicherheit und flexible Funktionen für neue Features und Innovationen bietet. Da können herkömmliche Lösungen einfach nicht mithalten.

Nach meinen Erfahrungen aus Gesprächen mit Finanzdienstleistern über mögliche Verbesserungen des Zahlungserlebnisses durch die Cloud drehen sich meist um die folgenden fünf Punkte:

1. Ausfallsichere, schnelle und jederzeit skalierbare Infrastruktur. Durch die Migration in die Cloud rücken flexible, skalierbare Cloud-Architekturen und -Technologien wie Container und Mikrodienste, die den raschen und sicheren Aufbau neuer Anwendungen ermöglichen, in greifbare Nähe. Mit cloudbasierten Architekturen und Datenmodernisierung lassen sich erhebliche Kosten für On-Premise-Hardware, Software und Lizenzkosten einsparen.

2. Daten zur Erkennung neuer Geschäftsgelegenheiten nutzen. Cloud-Plattformen helfen der Finanzbranche, ihre Daten zu zentralisieren und zu organisieren. Diese können dann nahezu in Echtzeit genutzt werden, um Einnahmequellen durch personalisierte Angebote oder die Entwicklung neuer Produkte zu erschließen. Außerdem bieten Daten-Cloud-Plattformen beste Voraussetzungen auch für kritische Anwendungsfälle wie Compliance-Berichte, intelligente Betrugserkennung und gezieltes Transaktionsrisikomanagement. Die Marktforscher von Gartner sagen voraus, dass Unternehmen, die eine teamübergreifende Nutzung von Daten fördern, ihre Wettbewerber bei den meisten Geschäftswertmetriken überholen werden.

3. KI und Machine Learning. Die Cloud erleichtert den Einsatz von Analysen und KI-Anwendungen, mit denen sich Zahlungsdienstleister neue Einblicke in ihre Daten verschaffen können. Zudem können sie bei den meisten Cloud-Anbietern schnell und in großem Umfang die neuesten KI-Modelle nutzen, die ihnen helfen, auf Grundlage der aus ihren Massen von Transaktionsdaten gewonnenen Erkenntnisse sofortige Entscheidungen zu treffen.

4. Risiko und Compliance Management. Anbieter müssen die Vorteile einer schnellen Zahlungsabwicklung mit der nötigen Sorgfalt bei der Erfassung und Nutzung von Daten und dem Schutz vor Betrug oder Datenschutzverletzungen in Einklang bringen. Datenschutz gehört deshalb bei Cloud-Plattformen zur Grundausstattung – dafür sorgen rigorose Datenrichtlinien, umfangreiche Compliance-Berichte und leistungsstarke Risikosimulationen. Zahlungsdienstleister haben stets die volle Kontrolle über ihre Daten, wissen jederzeit genau, wo diese gespeichert werden, und können je nach den Erfordernissen der Datenhoheit wahlweise lokal oder dezentral arbeiten.

5. Schutz von Kundendaten. Die Zweifel an der Sicherheit der Cloud schwinden; das Vertrauen in die Dienstanbieter und ihre Fähigkeit, die ihnen anvertrauten Daten zuverlässig zu schützen, steigt. Die Cloud bietet mehrschichtigen Schutz und steht in Sachen Identitätsmanagement, Netzwerksicherheit sowie Erkennung und Abwehr von Bedrohungen den meisten intern entwickelten Lösungen in nichts nach. Außerdem unterstützt die Cloud zunehmend auch die Entwicklung noch sichererer Zahlungsfunktionen wie der Tokenisierung von Kreditkarten, die Daten bei Online-Transaktionen schützen.

Die neue Generation des Zahlungsverkehrs – entwickelt in der Cloud

Letztlich läuft alles darauf hinaus, dass Unternehmen die Mittel an die Hand bekommen, um Entwicklung aktiv vorantreiben zu können anstatt von ihr überholt zu werden. Cloud-Systeme für den Zahlungsverkehr bieten die flexible Architektur und die technischen Lösungen, die nötig sind, um kontinuierlich zu iterieren, zu verbessern und die Bedürfnisse der Kundinnen und Kunden zu erfüllen.

Revolut, eine Londoner Neo-Bank mit einer der am schnellsten wachsenden ‚Geld-Apps‘ der Welt, ist ein Paradebeispiel dafür, wie Zahlungsanbieter mit Disruption umgehen können, indem sie schnell und ohne Kompromisse bei Stabilität und Sicherheit skalieren.

Seit ihrem Start in Großbritannien im Jahr 2015 hat Revolut 15 Millionen aktive Nutzer*innen gewonnen und bis zu 50 Apps in ihre Plattform eingebunden. Dabei zeigte sich, dass das rasche Wachstum die ursprüngliche Cloud-Infrastruktur irgendwann überfordern würde. Das Unternehmen begann deshalb mit dem Aufbau einer neuen, ausreichend stabilen, zuverlässigen und sicheren Umgebung.

Die neue Cloud-Kerninfrastruktur von Revolut basiert auf Google Cloud und ist den gestiegenen Ansprüchen an Benutzerfreundlichkeit, automatisierte Bereitstellung und vor allem Kontrolle über die Sicherheit der Multi-Terabyte-Datenbanken gewachsen. Mit ihrer Hilfe konnte Revolut den Kundinnen und Kunden innovativere Möglichkeiten bieten, ihr Geld zu verwalten, ohne in puncto Sicherheit Kompromisse eingehen zu müssen.

Beispiele wie dieses zeigen, dass nicht nur traditionelle Finanzdienstleister, die mit herkömmlichen Systemen arbeiten, von der Einführung neuer Technologien wie der Cloud profitieren. Selbst Fintech-Unternehmen, die noch in traditionellen Rechenzentren herangewachsen sind, oder Newcomer, die bereits teilweise in der Cloud arbeiten, sollten schon jetzt Maßnahmen ergreifen, um mit der rasanten Entwicklung des Zahlungsverkehrs Schritt halten zu können.

Werden Sie zum nächsten digitalen Disruptor

Der Tag wird kommen, an dem die Warteschlangen an der Kasse verschwinden und Zahlungen ganz von selbst abgewickelt werden. Stellen Sie sich vor, Sie fahren an die Tankstelle und brauchen nichts weiter zu tun, als den Tank zu füllen. In dieser neuen Realität dürfen Sie Ihre Geldbörse getrost daheim lassen. Im Supermarkt brauchen Sie nur noch ins Regal zu greifen und können Ihre Einkäufe danach einfach so nach Hause tragen. Ihr intelligenter Kühlschrank kann schon heute Lebensmittel für Sie nachbestellen und sogar von sich aus erkennen, dass Sie alle fünf Tage frische Milch brauchen. Mal sehen, ob Sie dann in Dollar, Euro, Yen, Bitcoin, Ethereum oder einer anderen alternativen Währung bezahlen werden.

Ist Ihr Unternehmen bereit?

Anders als im vergangenen Jahrzehnt haben Zahlungsanbieter heute die Möglichkeit, die Wünsche der Kundinnen und Kunden vorwegzunehmen und sich dabei neu zu erfinden. Dank Cloud-Technologien und -Funktionen können Unternehmen mit klugen Entscheidungen die Zukunft der Zahlungsverkehrsbranche aktiv mitgestalten.