Studie zu den regulatorischen Anforderungen der Cloud im Finanzsektor

Zac Maufe

Global Head of Regulated Industries, Google Cloud

GCP testen

Profitieren Sie von einem 300 $-Guthaben, um Google Cloud und mehr als 20 zu jeder Zeit kostenlose Produkte kennenzulernen.

JETZT TESTENAngesichts zunehmender Kundenerwartungen und neuer technologischer und regulatorischer Anforderungen bleibt die Finanzdienstleistungsbranche in Bewegung. Wenn es darum geht, agil zu bleiben und für die Zukunft gerüstet zu sein, spielt die passende Technologie eine entscheidende Rolle.

Die Cloud stellt dabei eine Schlüsselfunktion dar: Mit einem Wechsel zur Public Cloud sorgen Unternehmen für bessere betriebliche Ausfallsicherheit, unterstützen die Einhaltung der regulatorischen Vorschriften, steigern die Produktivität ihrer Belegschaft und treiben Innovation für neue Geschäftsmodelle voran.

Obwohl sich viele Unternehmen der Vorteile von Cloud-Technologien bewusst sind, stellt die Komplexität ihrer Legacy-Systeme, mangelndes Vertrauen, fehlende Kompetenzen und Unklarheiten bei regulatorischen Vorgaben oft noch Hindernisse dar. Für eine weitergehende Nutzung der Cloud – insbesondere bei geschäftskritischen Backoffice-Funktionen – sind weitere Vereinfachungen notwendig, vor allem was gesetzliche und regulatorische Vorgaben angeht.

Cloud-Nutzung für Banken & Versicherungen

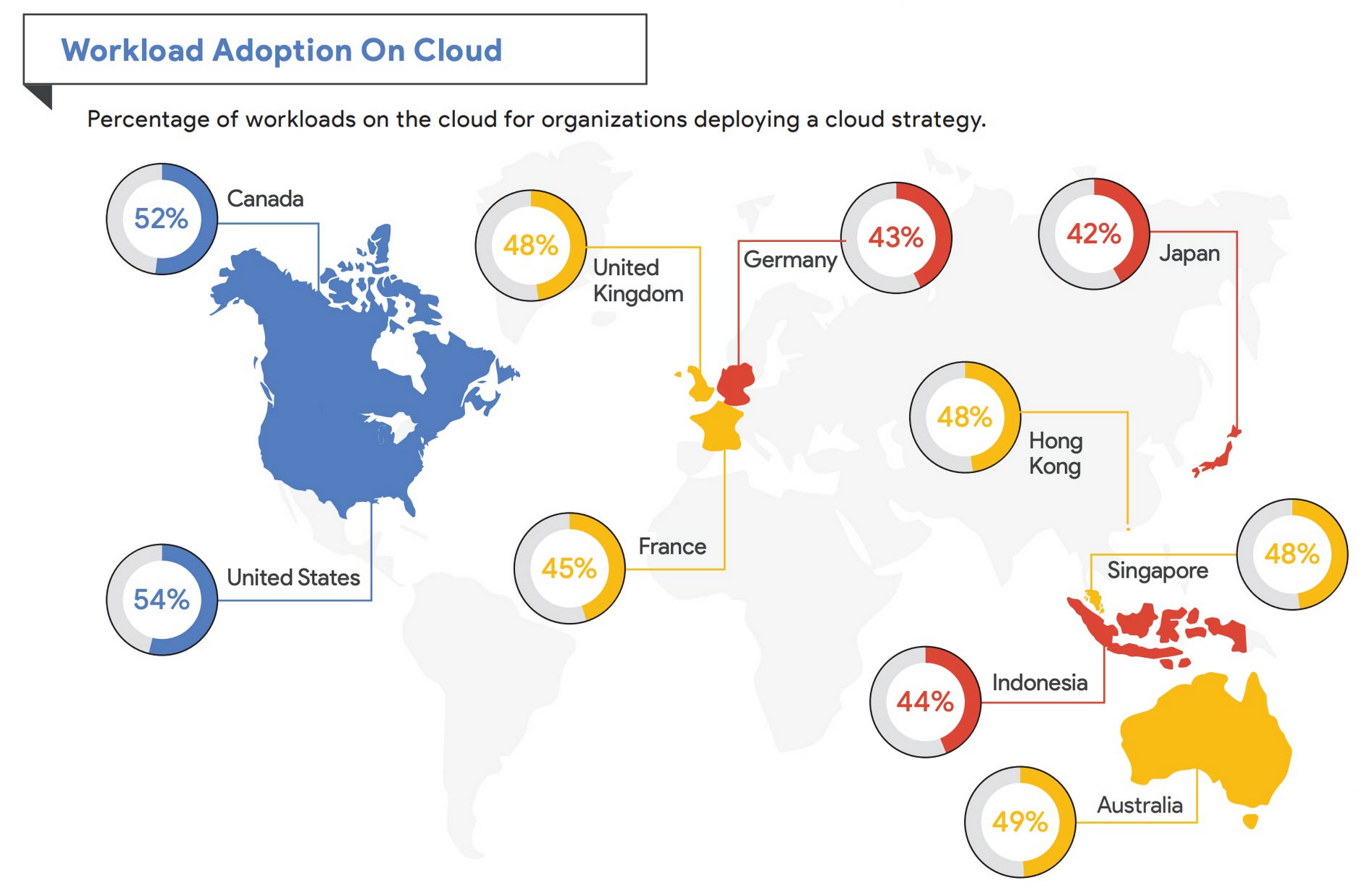

Um die Herausforderungen und Chancen beim Einsatz der Cloud im Finanzdienstleistungssektor besser zu verstehen, hat Google Cloud gemeinsam mit Harris Poll über 1.300 Führungskräfte aus der Finanzdienstleistungsbranche in Deutschland, Frankreich, dem Vereinigten Königreich, den USA, Kanada, Hongkong, Japan, Singapur und Australien befragt.

In der Studie haben sich fünf Kernpunkte herauskristallisiert:

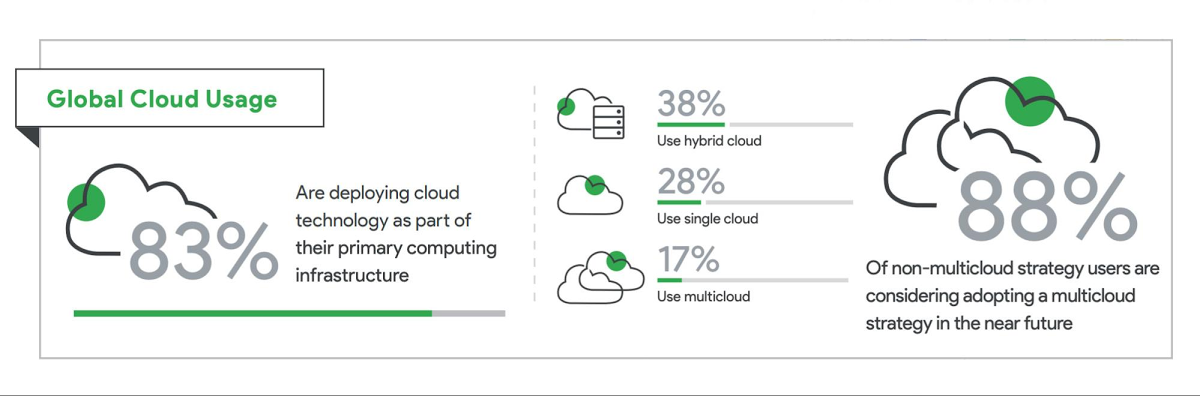

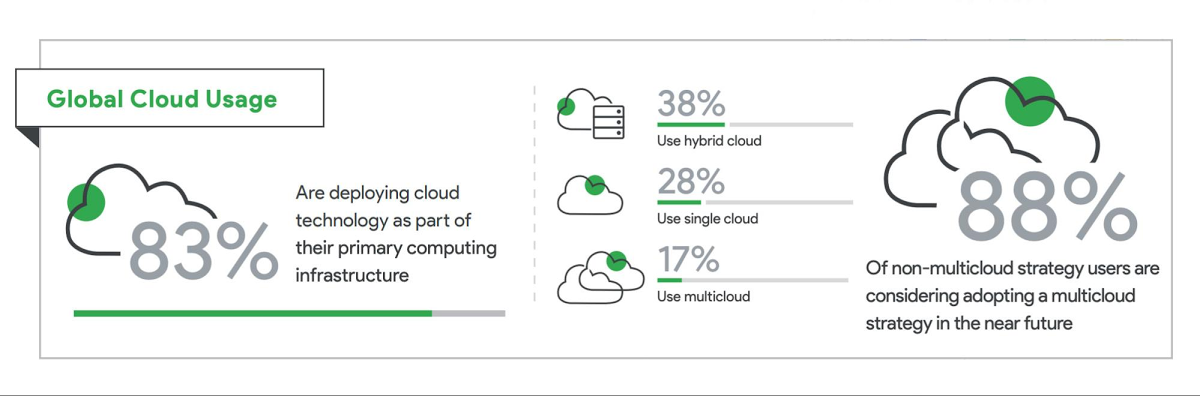

1. Die große Mehrheit von Finanzdienstleistern nutzt bereits eine Form der Public Cloud. Ein Großteil der befragten Finanzdienstleister (83 %) gab an, Cloud als Teil seiner primären IT-Infrastruktur einzusetzen. Von diesen Unternehmen setzen die meisten auf eine Hybrid-Cloud-Umgebung (38 %), gefolgt von einer Private Cloud (28 %) und einer Multi-Cloud-Lösung (17 %). Bemerkenswerterweise ziehen 88 % der Befragten, die noch keine Multi-Cloud-Lösung nutzen, in Betracht, diese in den kommenden 12 Monaten einzuführen.

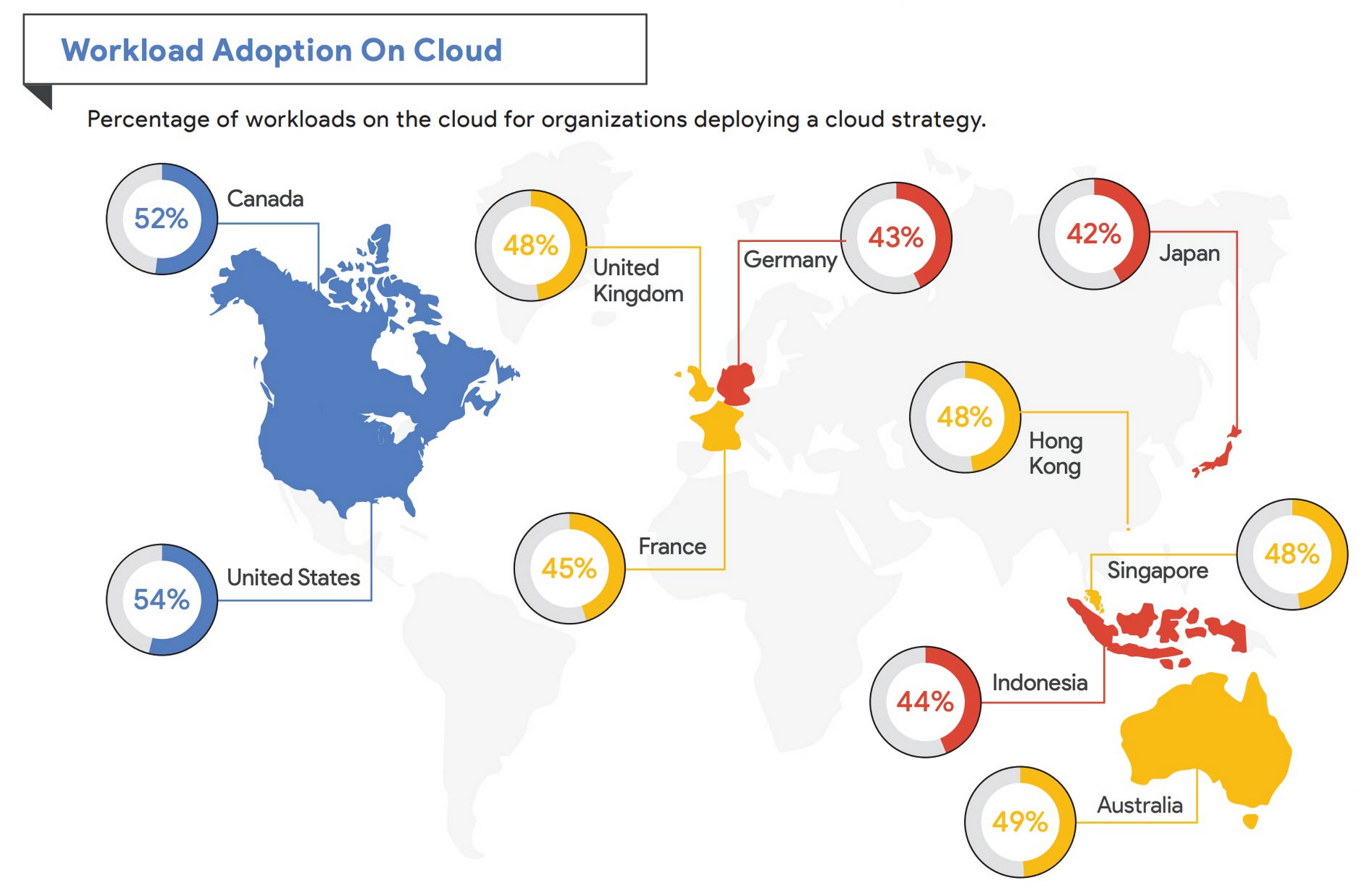

2. Finanzdienstleister in Nordamerika sind bei der Cloud-Nutzung führend. Unter Finanzdienstleistern, die eine Cloud-Strategie einsetzen, stehen Unternehmen aus den USA (54 %) und Kanada (52 %) an der Spitze. Am wenigsten verbreitet ist die Cloud-Nutzung in Japan (42 %).

3. Immer mehr zentrale Funktionen wandern in die Cloud. Viele Finanzdienstleister haben damit begonnen, einen wesentlichen Teil ihrer Workloads in die Cloud zu migrieren. Doch was zentrale Backoffice-Workloads angeht, ist die Branche von einem vollständigen Umstieg noch weit entfernt. So hostet nur die Hälfte (54 %) der US-amerikanischen Finanzdienstleister, die schwerpunktmäßig auf eine Cloud-Strategie setzen, ihre Workloads vollständig in der Cloud. Daten- und IT-Sicherheit (74 %), Berichtswesen (57 %) sowie Betrugserkennung und -prävention (57 %) gehören zu den Workloads, die am häufigsten in die Cloud migriert wurden. Zentrale Underwriting-Aktivitäten (40 %) und Datenabgleich (48 %) liegen hingegen an letzter Stelle. Auch in Europa wird die Cloud für zentrale Aktivitäten wie Underwriting eher weniger genutzt; beispielsweise lag dieser Anteil im Vereinigten Königreich bei lediglich 30 %.

4. Die Befragten sehen großes Potenzial in Cloud-Technologien im operativen Geschäft und bei der Einhaltung regulatorischer Vorschriften. Nahezu alle Befragten (mehr als 88 %) gaben an, dass die Cloud ihnen dabei hilft …

sich besser an gestiegene Kundenerwartungen anzupassen

die Widerstandsfähigkeit ihres Geschäftsbetriebs zu verbessern

neue Produkte und innovative Dienstleistungen zu entwickeln

verbesserte Datensicherheit zu ermöglichen

ihre disperse Legacy-Software-Infrastruktur zu vereinheitlichen

5. Regulatorische Vorschriften, insbesondere die Komplexität der sektorspezifischen Auflagen und ihre Fragmentierung, behindern den Einsatz der Cloud im Finanzwesen. Zwar begrüßten 88 % der Befragten die gegenwärtigen regulatorischen Bemühungen, mit denen für Klarheit bei der Cloud-Nutzung gesorgt werden soll. Die Ergebnisse zeigen jedoch, dass die Umsetzung dieser regulatorischen Bemühungen vereinfacht werden muss. So stimmten die meisten Befragten (84 %) zu, dass Überprüfungen und Genehmigungen aufgrund der regulatorischen Fragmentierung bei den zuständigen Behörden zu lange dauern. Weitere 78 % gaben an, dass die regulatorische Unsicherheit in Bezug auf die Nutzung der Public Cloud ihre Unternehmen davon abhält, Cloud-Technologien einzuführen – auch wenn diese für sie von Nutzen wären. Kosten und Mühen des regulatorischen Genehmigungsprozesses sind für ein Drittel aller Befragten, die noch auf lokale Lösungen setzen (38 %) ein Grund, warum sie Cloud-Dienste nicht nutzen.

„Viele Banken setzen bereits Hybrid-Cloud-Umgebungen ein, andere befinden sich in unterschiedlichen Phasen der Planung und Einführung“, erklärt Jerry Silva, Research Vice President bei IDC Financial Insights. „Die Hybrid-Infrastruktur ist ganz offensichtlich im Kommen. Finanzdienstleister sollten moderne Infrastrukturmodelle für Effizienzsteigerungen, Widerstandsfähigkeit und Agilität nutzen und in puncto Sicherheit und Compliance der Cloud-Dienste die notwendigen Maßnahmen ergreifen”.

Google Cloud im Austausch mit Regulierungsbehörden

Finanzdienstleister sollten neue Technologiepotenziale nutzen, um mehr zentrale Workloads in die Cloud zu migrieren und dabei vor allem Multi-Cloud- und Hybrid-Cloud-Strategien in Betracht zu ziehen. Auf diese Weise stärken sie die Widerstandsfähigkeit ihrer bestehenden IT-Infrastruktur ohne von nur einem Anbieter abhängig zu sein.

Die Ergebnisse der Studie zeigen auch wie Regulierungsbehörden mit Orientierungshilfen mehr Klarheit schaffen können. Dies beinhaltet die Vereinheitlichung regulatorischer Überprüfungen unter den Behörden, um Fragmentierung zu vermeiden, die Vorgabe von rechtlich sicheren Standard-Vorgehensweisen bei der Einführung von Cloud-Lösungen, die technische Schulung ihres Aufsichtspersonals und die Verbesserung ihrer Berichtsanforderungen durch die Cloud und verwandte Technologien.

In den vergangenen Jahren haben sich viele Regulierungsbehörden weltweit entschlossen, den Wechsel des Finanzsektors in die Cloud mit klaren Maßgaben und Richtlinien zu begleiten. Als Folge dessen wurde die Cloud-Nutzung maßgeblich vorangetrieben. Um eine sichere digitale Innovation zu unterstützen, ist es notwendig, verstärkt auf die Bedürfnisse von Banken und Versicherungen einzugehen und weitere Vereinfachungen bei Kontrollen vorzunehmen.

Bei Google Cloud stehen wir im ständigen Kontakt mit Gesetzgebenden und Aufsichtsbehörden, um wichtige Informationen auszutauschen, auf diskutierte Überlegungen und Bedenken zu reagieren, und kritische Fragen zu beantworten – mit dem Ziel zu mehr Transparenz und Vertrauen beizutragen. In Zusammenarbeit mit Regulierungsbehörden und Finanzdienstleistern setzen wir alles daran, um Kontrollmechanismen und Regelungen in Bezug auf Risikomanagement, Datenlokalität, Transparenz und Compliance zu bieten.

Weitere Informationen zu den Ergebnissen dieser Studie finden Sie in unserer Infografik und im vollständigen Bericht (Englisch). Außerdem haben wir vor kurzem ein Webinar zum Thema “IT-Sicherheit, Datenschutz und Compliance im Finanzsektor” gehalten, welches Sie sich hier on demand ansehen können. Dieses geht darauf ein, wie Sie das Financial Services Team von Google Cloud mit branchenspezifischer Expertise unterstützen kann, sodass Sie Ihre Prozesse sicher und regulatorisch konform ausführen können.

Untersuchungsmethode

Die Umfrage wurde online vom 7. Dezember 2020 bis zum 4. Januar 2021 von Harris Poll im Namen von Google Cloud durchgeführt. Befragt wurden 1.363 Führungskräfte aus Deutschland (n=178), Frankreich (n=113), dem Vereinigten Königreich (n=192), den Vereinigten Staaten (n=200), Kanada (n=134), Hongkong (n=99), Indonesien (n=100), Japan (n=142), Singapur (n=71) und Australien (n=134). Die Befragten, auf Director-Ebene oder höher, waren in Vollzeit oder Teilzeit angestellt oder selbstständig tätig. Dabei lag ihre Zuständigkeit hauptsächlich für den Bereich Risikomanagement, Compliance oder IT eines Unternehmens im Banken-, Finanz- oder Finanzdienstleistungssektor. Die Daten aus jedem Land wurden nach der Anzahl der Belegschaft gewichtet, um sie mit der tatsächlichen Größe des Unternehmens im Vergleich zur Einwohnendenzahl in Einklang zu bringen. Eine globale Nachgewichtung wurde angewandt, um sicherzustellen, dass jedes Land in gleichem Maße berücksichtigt wurde.